por Sinara Bueno

Saiba mais sobre quais são os tributos incidentes na importação

Os maiores custos da compra de mercadorias do exterior residem nos tributos na importação. Dessa forma, é importante observar os tributos que são cobrados sobre cada mercadoria, pois eles exercem impacto sobre os valores finais da operação.

Vamos conhecer melhor os tributos incidentes na importação? 😉

Quais são os tributos incidentes na importação?

Seguem abaixo os tributos incidentes na importação. Determinados tributos somente são aplicados em algumas mercadorias.

- Imposto de Importação

- IPI

- PIS/PASEP

- COFINS

- Antidumping

- CIDE-Combustíveis

- Medidas Compensatórias

- Medidas de Salvaguarda

- ICMS

Com exceção do ICMS, o qual é de responsabilidade dos estados, todos os tributos relacionados acima são de competência da União (federal). Vamos saber mais sobre cada um deles.

1. Imposto de Importação

O Imposto de Importação é um tributo federal que incide sobre mercadoria estrangeira e tem como fato gerador sua entrada no território nacional. São ainda considerados estrangeiros os equipamentos, as máquinas, os veículos, os aparelhos e os instrumentos, bem como as partes, as peças, os acessórios e os componentes, de fabricação nacional, adquiridos no mercado interno pelas empresas nacionais de engenharia, e exportados para a execução de obras contratadas no exterior, na hipótese de retornarem ao país.

Dessa forma, também é considerada estrangeira a mercadoria nacional ou nacionalizada exportada que retornar ao país, salvo exceções abaixo relacionadas.

- enviada em consignação e não vendida no prazo autorizado;

- devolvida por motivo de defeito técnico, para reparo ou para substituição;

- por motivo de modificações na sistemática de importação por parte do país importador;

- por motivo de guerra ou de calamidade pública; ou

- por outros fatores alheios à vontade do exportador.

Também denominado usualmente como tarifa aduaneira, direitos de importação, tarifa das alfândegas ou direitos aduaneiros, o Imposto de Importação é um tributo de competência da União, e assim se justifica porque, em se tratando de um imposto com implicações no relacionamento do país com o exterior, seu trato deve caber na verdade ao Governo Federal, responsável por este relacionamento, que deve ser uniforme no âmbito internacional. Ademais, este imposto possui também grande importância no cenário externo tendo em vista as negociações de inúmeros tratados, visando a necessidade de integração dos países e a abertura econômica.

👉🏼 Além deste texto sobre os tributos na importação, temos um post aqui no blog totalmente dedicado ao II: Imposto de Importação: o que é?

Apesar de toda a reclamação dos importadores em relação a algumas alíquotas do Imposto de Importação, esse tributo possui função regulatória, não tendo objetivos fiscais, mas sim de regulação da atividade econômica. Até mesmo para poder exercer sua função, o Imposto de Importação não se sujeita ao princípio da anterioridade, podendo ser alterado no mesmo exercício financeiro pelo Poder Executivo.

Conheça também nosso texto sobre a Taxação de Produtos Importados da Shein.

Como saber o Imposto de Importação de um produto

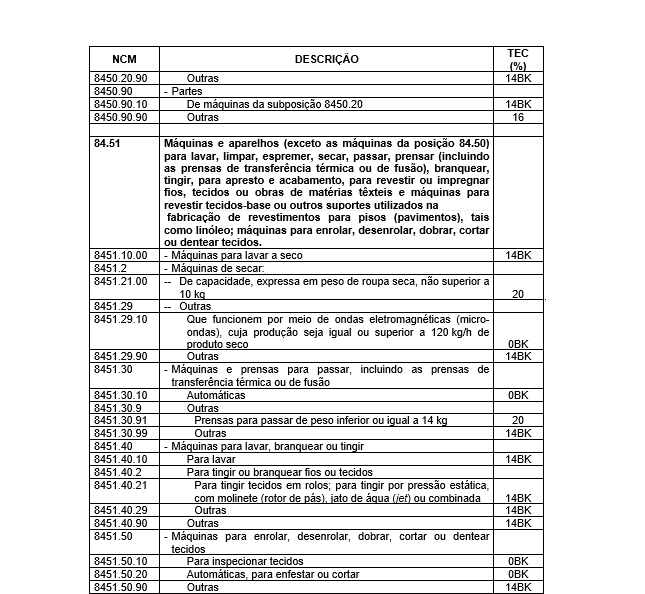

Toda a tributação de produtos importados se baseia na Nomenclatura Comum do Mercosul (NCM). O Brasil, como país-membro do Mercosul, utiliza a Tarifa Externa Comum (TEC), a qual possui todas as alíquotas de Imposto de Importação dos produtos.

Para ilustrar:

A base de cálculo do imposto de importação é o valor aduaneiro da mercadoria. O Imposto de Importação é calculado pela aplicação das alíquotas fixadas na TEC sobre essa base de cálculo, conforme abaixo:

II = TEC (%) x Valor Aduaneiro

O Regulamento Aduaneiro é o Decreto que regulamenta a cobrança do Imposto de Importação.

👉🏼 Confira aqui nosso artigo sobre a operação back to back e entenda mais esse processo!

2. Imposto sobre Produtos Industrializados (IPI)

O Imposto sobre Produtos Industrializados (IPI) é um tributo de competência federal e incide sobre as mercadorias relacionadas em sua tabela de incidência (TIPI), a qual também é baseada na Nomenclatura Comum do Mercosul (NCM). A incidência do IPI independe de onde ocorreu o processo de industrialização: se dentro das fronteiras nacionais ou no exterior. Justifica-se a cobrança desse imposto sobre mercadorias importadas em razão da necessidade de se promover a equalização dos custos dos produtos industrializados importados em relação aos de fabricação nacional.

O IPI atende ao princípio da não-cumulatividade. Assim, o valor pago no momento da importação é creditado pelo importador para posterior compensação com o imposto devido em operações que ele realizar e que forem sujeitas a esse tributo.

O IPI atende também ao princípio da seletividade. Em outras palavras, o ônus do imposto é diferente em razão da essencialidade do produto, podendo a alíquota chegar até zero para os produtos mais essenciais.

A base de cálculo do IPI é o valor aduaneiro da mercadoria acrescido do valor do imposto de importação. Alguns produtos dos capítulos 21 e 22 da NCM (bebidas) sujeitam-se ao imposto por unidade ou quantidade de produto, conforme o caso.

O IPI é calculado pela aplicação das alíquotas fixadas na TIPI sobre a base de cálculo. Na quase totalidade dos casos, a alíquota do IPI é ad valorem e o imposto devido é igual a:

IPI = TIPI (%) x (Valor Aduaneiro + II)

O Regulamento do IPI (RIPI) é o Decreto que regulamenta a cobrança, fiscalização, arrecadação e administração do Imposto sobre Produtos Industrializados - IPI.

3. PIS/PASEP-Importação e Cofins-Importação

O PIS/PASEP-Importação é uma contribuição social de competência federal para financiamento da seguridade social, incidentes sobre a importação de produtos estrangeiros. Essa contribuição dá tratamento tributário isonômico entre os bens produzidos no Brasil, que sofrem a incidência dessas contribuições, e os bens importados, que são tributados às mesmas alíquotas dos bens nacionais.

A contribuição social atende também ao princípio da não-cumulatividade e, assim, os valores pagos no momento da importação podem ser creditados pelo importador para posterior compensação com as contribuições por ele devidas. A base de cálculo para a contribuição é o valor aduaneiro das mercadorias importadas. Assim as contribuições devidas são iguais a:

PIS = Alíquota PIS x Valor Aduaneiro

4. Cofins-Importação

Assim como o PIS/PASEP, o Cofins-Importação é uma contribuição social de competência federal para financiamento da seguridade social, incidentes sobre a importação de produtos estrangeiros. Essa contribuição dá tratamento tributário isonômico entre os bens produzidos no Brasil, que sofrem a incidência dessas contribuições, e os bens importados, que são tributados às mesmas alíquotas dos bens nacionais.

A contribuição social atende também ao princípio da não-cumulatividade e, assim, os valores pagos no momento da importação podem ser creditados pelo importador para posterior compensação com as contribuições por ele devidas. A base de cálculo para a contribuição é o valor aduaneiro das mercadorias importadas. Assim as contribuições devidas são iguais a:

Cofins = Alíquota Cofins x Valor Aduaneiro

Ambas as contribuições são relativamente recentes e foram instituídas através da Lei nº 10.865/04. Os normativos legais que regulamentam as cobranças, bem como definem as alíquotas podem ser encontrados no link PIS/Cofins Importação, mantido pela Receita Federal.

5. Antidumping

Dumping é a introdução de um bem no mercado doméstico a preço de exportação inferior ao valor normal. O direito antidumping consiste em um montante igual ou inferior à margem de dumping apurada, cobrado com o fim exclusivo de neutralizar os efeitos danosos das importações objeto de dumping.

O direito antidumping pode ser calculado mediante a aplicação de alíquotas ad valorem ou específicas, fixas ou variáveis, ou pela conjugação de ambas. No caso da alíquota ad valorem, ela é aplicada sobre o valor aduaneiro da mercadoria.

👉🏼 Também sobre Antidumping temos um post aqui no blog totalmente dedicado ao assunto: O que é o Antidumping?

6. CIDE-Combustíveis

Essa Contribuição de Intervenção no Domínio Econômico (CIDE) é um tributo de competência federal que possui caráter regulatório, para ajuste dos preços dos combustíveis. A CIDE-Combustíveis incide sobre a importação e comercialização de derivados de petróleo.

A CIDE-Combustíveis também atende ao princípio da não-cumulatividade. Assim, o valor pago no momento da importação é creditado pelo importador para compensação com as contribuições devidas em operações posteriores que ele realizar com as mercadorias.

A base de cálculo da Cide-Combustíveis é a quantidade comercializada do produto expressa nas unidades de medida constantes dos Anexos I e II da Instrução Normativa SRF nº 422/04. A contribuição é calculada pela aplicação das alíquotas fixadas no artigo 10 dessa mesma IN sobre a base de cálculo. Assim, a contribuição devida é igual a:

CIDE-Combustíveis = Alíquota CIDE x Quantidade Produto

A Contribuição de Intervenção no Domínio Econômico foi instituída pela Lei nº 10.336, de 2001.

7. Medidas Compensatórias

Após a devida investigação pelo Brasil, podem ser aplicados direitos compensatórios com o objetivo de compensar subsídio concedido, direta ou indiretamente, no país exportador, à fabricação, à produção, à exportação ou ao transporte de qualquer produto, cuja exportação ao Brasil cause dano à indústria doméstica.

O direito compensatório consiste em um montante igual ou inferior ao subsídio acionável apurado, cobrado com o fim de neutralizar o dano causado pelo subsídio. O direito compensatório geralmente é calculado mediante a aplicação de alíquotas ad valorem ou específicas, fixas ou variáveis, ou pela combinação de ambas. No caso da alíquota ad valorem, a mesma é aplicada sobre o valor aduaneiro da mercadoria.

8. Medidas de Salvaguarda

Medidas de Salvaguarda podem ser aplicadas a um produto se numa investigação for constatado que as importações desse produto aumentaram em tais quantidades, em termos absolutos ou em relação à produção nacional, e em tais condições que causem ou ameacem causar prejuízo grave à indústria doméstica de bens similares ou diretamente concorrentes.

As medidas de salvaguarda são aplicadas, na extensão necessária, para prevenir ou reparar o prejuízo grave e facilitar o ajustamento da indústria doméstica, da seguinte forma:

- elevação do Imposto de Importação, por meio de adicional à TEC, sob a forma de alíquota ad valorem, de alíquota específica ou da combinação de ambas;

- restrições quantitativas.

Faz-se necessário salientar que não se aplicam medidas de salvaguarda contra produto procedente de países em desenvolvimento quando a parcela que lhe corresponda nas importações do produto considerado não for superior a 3%, desde que a participação do conjunto dos países em desenvolvimento não represente, em conjunto, mais do que 9% das importações do produto considerado.

9. ICMS na importação

O ICMS (Imposto sobre Circulação de Mercadorias e Serviços) é um imposto estadual cobrado em cima da circulação de mercadorias e bens importados de outros lugares, por ser estadual há algumas mudanças de estado para estado, como o valor de alíquotas.

Na prática ele é um imposto cobrado de forma indireta, ou seja, seu valor é adicionado ao preço do produto ou serviço prestado. O valor só é cobrado quando a mercadoria ou o serviço é prestado para o consumidor, que passa a ser o titular deste item ou do resultado da atividade realizada.

Cada estado tem a responsabilidade de estipular a porcentagem a ser cobrada, assim cada localidade possui a sua própria tarifa, o que pode trazer dúvidas a quem comercializa produtos para outros estados.

👉🏼 Recomendamos a leitura do nosso artigo: ICMS na importação: Como funciona?

O ICMS é calculado pela aplicação das alíquotas fixadas no Regulamento do ICMS do estado onde se localiza o importador sobre a base de cálculo. Na quase totalidade dos casos, a alíquota do ICMS é ad valorem e a base de cálculo inclui, além do Valor Aduaneiro, todos os tributos e custos devidos na importação.

Levando-se em conta tudo que vimos nesse artigo, e em função da complexidade das leis em vigor é sempre recomendado consultar profissionais capacitados em comércio exterior para realizar os processos de forma segura e eficiente.

E aí, gostou deste artigo sobre o que são os tributos na importação, quais são os tributos na importação, como funcionam os tributos na importação e como funciona a importação? Então se inscreva no nosso blog e fique por dentro de mais notícias sobre exportação, importação e drawback. 😉

Os tributos incidentes na importação são: Imposto de Importação, IPI, PIS/PASEP, COFINS, Antidumping, entre outros.

A importação de um bem ou produto, é o ato de um país comprar mercadorias ou produtos originados de outro país. Ou seja, os produtos são fabricados em outros países e comprados pelo Brasil ou qualquer outro país, por exemplo.

.png)